2023年10月1日よりインボイス制度が開始となります。

前日の9月30日が金融機関の休業日でもあり、

顧客からの月末の入金が

翌日の10月1日になっているところが多いかと思います。

インボイス制度開始後、さっそく頭を悩ませるのが

お使いの会計システムへの

振込手数料の課税区分入力ではないでしょうか?

振込手数料の扱いは売上からの値引き扱い

振込手数料は金融機関から消費税を記載された

インボイスとなる領収書が発行されるわけでもなく、

顧客から振込手数料を差し引いて振り込みする

という内容の書類が発行されるわけでもありません。

そうなるとどのように処理するのか?

国内の消費税が発生する売上から差し引かれる振込手数料については

「課税売上の返還」という区分が該当します。

例えば、

TKCのFX2やFX4などのFXシリーズ他の会計システムをお使いの場合は、

課税区分コードは11の「課税売上げに係る対価の返還」になります。

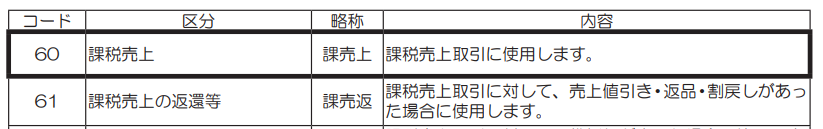

OBCの勘定奉行の場合、課税区分コードは61の「課税売上の返還等」が該当します。

(↑太枠の下が該当)

なぜ振込手数料の課税区分は課税仕入れではなく、課税売上の返還になるの?

2023年10月1日以降、インボイス制度が開始されると

従来通り課税仕入れとして振込手数料の消費税課税区分を処理する場合、

インボイス(適格請求書)が必要となります。

しかし銀行等の金融機関からは

振込手数料のインボイスは発行されません。

このままでは振込手数料と一緒に支払っている消費税を

消費税として処理することができません。

そこで登場するのが、

インボイスが無くても振込手数料に含まれる消費税を、

消費税の支払いとして処理できる例外処理です。

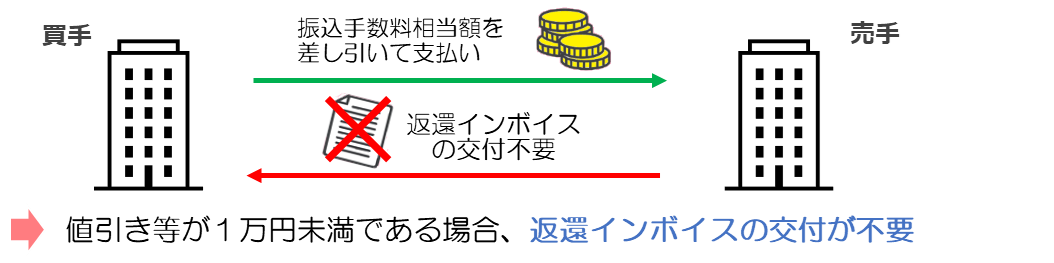

この例外処理が「少額な返還インボイスの交付義務免除」です。

分かりやすいイメージが国税庁のHPにありましたので下図を参照してください。

国税庁HP「少額な返還インボイスの交付義務免除の概要」より引用

そして上記の通り

「少額な返還インボイスの交付義務免除」が受けられる取引として

「値引き等が1万円未満である場合」というものがありますので

こちらの条件を適用するために

消費税の課税区分は、課税売上の返還として処理する必要があるのです。

参考までに国税庁の解説ページのリンクを貼りますので、

こちらをご確認ください。

科目は支払手数料?それとも売上値引のどちらになるの?

インボイス導入前は、売掛金から差し引かれた振込手数料は

「支払手数料」として入力している会社が多いかと思います。

または、「売上値引」として売上から減らすという処理の会社もあるかも知れません。

どちらの科目処理でも利益は同じ結果となるため、

どちらでも間違いではありません。

どちらを選択してもOKです。

ただし、起業したばかりの会社ならどちらを選ぶかの選択は、

上記のどちらにするか選ぶことは可能ですが

すでに事業を継続している場合、

簿記の「継続性の原則」に従って、一度決めた処理を毎期適用していくことが重要になります。

要するに以前と同じ仕訳をするということです。

インボイス制度の導入を機に

科目の処理方法をどうしても変更したいという場合は

担当の税理士の方にご相談ください。